索菲亞定增過關深交所背后:資金缺口待填補 “大家居”轉型難見起色

2023-11-06 中國質量萬里行 點擊:次

近日,索菲亞向實控人5億至6億定增過關深交所。

這一定增方案籌劃歷時一年之久,2022年10月24日,索菲亞發布定增預案,擬發行不超過5400萬股,計劃募集資金總額不超過6.91億元,由實控人、控股股東江淦鈞和柯建生認購。

此后,2023年2月28日,索菲亞將募集資金總額(含發行費用)調整為不低于5億元且不超過6.1億元,募集金額用于補充公司流動資金及償還銀行貸款。

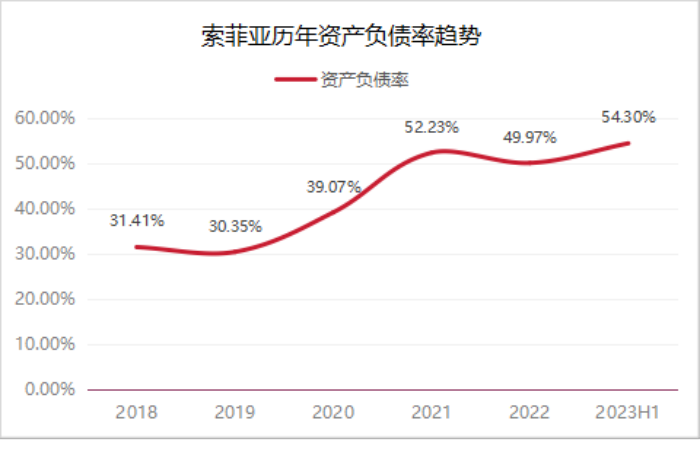

對于募資的合理性,索菲亞給出了三個理由,一是業務規模不斷擴大帶來資金需求,補充流動資金符合公司的戰略發展需要;二是公司資產負債率由2019年末的30.35%上升至2022年9月末的 51.37%,定增有利于降低公司資產負債率;三是不少家裝、家具、地板企業跨界至定制行業,公司需要擴充資金實力,以應對行業競爭。

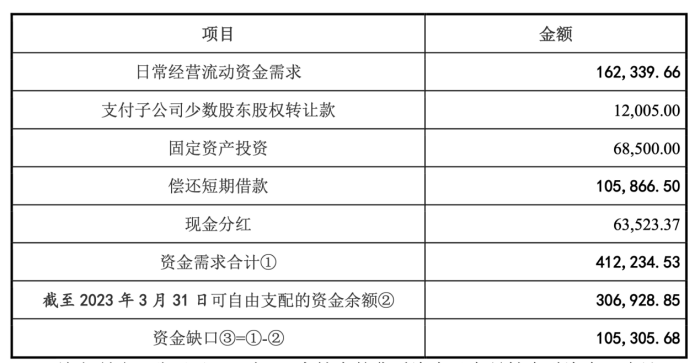

索菲亞資金缺口究竟有多大?其在今年5月對交易所回函時表示,包括日常經營流動資金需求、支付少數股東股權轉讓款、固定資產投資、償還短期借款以及現金分紅,公司資金需求合計41.22億元,截至2023年3月31日,可自由支配資金余額30.69億元,存在資金缺口約10.53億元。

圖源:索菲亞公告

據了解,后續深交所將按規定報中國證監會履行相關注冊程序。若此次定增順利獲批,索菲亞短期資金壓力或得到一定程度的緩解,但長期營收與凈利增長,以及債務結構的持續優化,還需依賴“大家居”戰略的深入推進。

負債率攀升 近10億資金缺口待填補

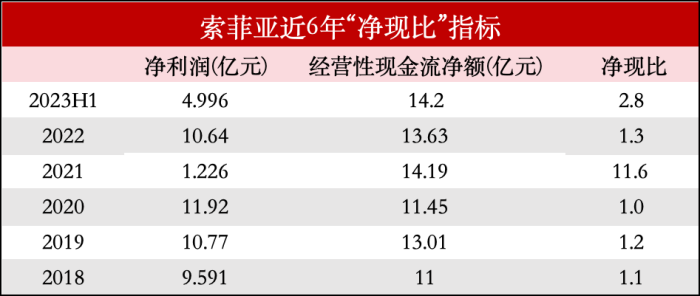

身處定制家居行業第一梯隊的索菲亞盈利能力和現金流狀況一直表現良好。從近6年財報(指2018-2022年年報、2023年中報)來看,該公司持有的貨幣資金分別為21.65億元、13.40億元、25.57億元、27.10億元、21.14億元和26.74億元,反映盈利質量的財務指標“凈現比”(經營現金流量凈額與凈利潤的比率)持續大于1。

數據來源:索菲亞歷年財報

然而,從索菲亞的短期債務與貨幣資金之間的對比中,可以明顯看出其流動性面臨一定的壓力。根據2023年中報,索菲亞在報告期內實現歸母凈利潤約5億元,同比增長21.31%。其經營活動產生的現金流量凈額為14.2億元,同比激增858.28%;而期末貨幣資金余額為26.74億元,同比上漲44.17%。

同時公布的流動性風險數據表明,截至2023年年中,索菲亞的短期借款已達到12.66億元,相較于2022年末的8.77億元有著44.36%的大幅增長。再加上應付票據和應付賬款等其他短期負債,索菲亞在未來一年內需要償還的總債務高達38.14億元。盡管公司手頭有26.74億元的貨幣資金,但這仍然不足以覆蓋全部短期債務。

而從最近五年財報來看,該公司持有的貨幣資金盡管穩定上升,與一年內到期負債的風險敞口卻越來越大。

數據來源:索菲亞歷年財報

據索菲亞公告顯示,公司的資產負債率從2019年末的30.35%升至2022年9月末的51.37%,更令人關注的是,到2023年6月底,這一比率再次增加,達到了54.3%。

數據來源:索菲亞歷年財報

資產負債率持續攀升的趨勢反映了近年來索菲亞所面臨的經營挑戰。

一方面,為了響應市場的變化和消費者的需求,索菲亞加大了對“大家居”戰略的投入。這不僅意味著品類的持續拓展,也包括了在股權收并購以及產能擴充方面的大量投資。為了長遠發展的布局也帶來了短期的財務壓力。

另一方面,索菲亞過度依賴大宗業務,雖然可以快速擴展市場規模,當市場環境出現波動,這種策略可能導致公司面臨更大的經營風險。

押注大宗業務 加劇現金流風險

在房地產的黃金時期,定制家居企業視大宗業務為增長的助推器。近些年,索菲亞通過與百強開發商合作、參股等策略,迅速提高了大宗業務的規模。根據公開資料,索菲亞的大宗業務營收從2018年的4.84億元飆升至2020年的15.10億元,其年復合增長率高達76.28%。到了2021年,大宗業務產生的收入已占公司總收入的15.41%,位列第二,僅次于經銷商渠道。

然而,大宗業務的飛速擴張也讓索菲亞患上了“大客戶依賴癥”。公開數據統計,從前五大客戶年度銷售總額占比情況來看,索菲亞在同行業中位于第一梯隊——2018年至2021年這一比例分別為19.80%、14.82%、16.66%、17.52%,同期歐派的這一比例始終保持在9%以下,而尚品宅配則更低,不超過5%。過度依賴大客戶,無疑增加了索菲亞在市場波動時的風險。

數據來源:索菲亞歷年財報

中證鵬元指出,大宗模式主要表現為和房企合作,其業務實質偏向工程施工,普遍存在墊資現象;大宗業務屬于批量供貨,利潤率相對較低;大宗業務一般以票據結算,商票居多,部分房企在開具商票時會給予一定額度的優惠。

這種模式下定制家居企業議價能力位于弱勢,短期快速拉升營收規模,但是盈利低、回款慢,而墊資屬性則不斷加劇現金流風險。

2021年下半年,地產步入下行通道,陸續暴露信用風險的房企,拖累與其深度綁定的定制家居企業。

索菲亞2021年度財報顯示,因大宗業務遭遇了重大客戶到期商業承兌匯票問題,公司不得不得不對該房企的應收款項計提減值準備合計9.09億元,計提壞賬比例為80%。此舉導致公司當年凈利潤出現大幅下滑——歸母凈利潤1.23億元,同比下滑89.72%,扣非后歸母凈利潤同比下滑96.98%。

索菲亞管理層坦言,這是公司“最為沉重的打擊”。盡管如此,索菲亞2021年報中仍然向全體股東每10股派發現金紅利6.00元(含稅),完成現金分紅5.44億元。正是在這一年,公司的資產負債率從39.07%攀升至52.23%的高位。

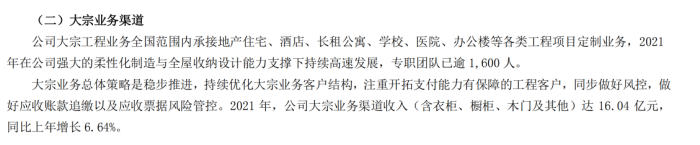

值得注意的是,此后,索菲亞調整了大宗業務策略,回歸謹慎發展。索菲亞在2021年報中表示,大宗業務的總體策略是穩步推進,持續優化大宗業務客戶結構,注重開拓支付能力有保障的工程客戶,同步做好風控,做好應收賬款追繳以及應收票據風險管控。

在“求穩”基調下,索菲亞2022年大宗業務營收15.29億元,同比下調了4.91%,營收占比13.59%。2023年上半年,大宗業務營收6.29億元,同比下調7.95%,營收占比進一步降至13.47%。索菲亞還特別指出,大宗業務主要合作對象為“眾多背景良好(央企等)的大型地產商”,這類優質客戶收入貢獻占比為55%。

面對房地產市場的下行趨勢,大宗業務的需求也隨之減弱,這勢必會在短期內對定制家居企業的營收規模產生影響。那么,如何在短時間內填補這一缺口,確保營收穩定增長呢?索菲亞則寄希望于“大家居”戰略,以此進一步拓展業務領域,實現收入多元化。

加碼“大家居”戰略 投資或將持續擴大

以衣柜起家的索菲亞,2001年首提“定制衣柜”概念,隨后,在2013年,公司進一步提出了“大家居戰略”,意在全面拓展業務領域,涵蓋從書柜、櫥柜、木門到沙發、床、茶幾、紡織品等,旨在為消費者提供全方位的家居解決方案。

為了迅速擴大業務規模并奪取更多的市場份額,索菲亞選擇了合作與并購的策略。

2014年6月,索菲亞從法國引進司米櫥柜品牌,并與法國第一大櫥柜企業SCHMIDT GROUPE合作設立司米公司,注冊資本2380萬歐元,索菲亞占股51%,SG占49%。

2017年4月,索菲亞與華鶴門業合資設立了索菲亞華鶴門業有限公司,交易金額5.47億元,索菲亞持股51%,采用雙品牌運作模式(米蘭納MILANA、華鶴)。

這一策略并沒有帶來預期中的盈利,新的產品線增長緩慢,甚至對公司的整體財務狀況產生了不良影響。

盡管索菲亞在2018年營收增速達到了18.66%,其凈利潤增速卻下降到了5.8%。到了2019年,這一增速進一步滑落,營收和凈利潤的增速分別為5.1%和12.34%,與歐派家居17%的雙位數增長相比,明顯遜色。

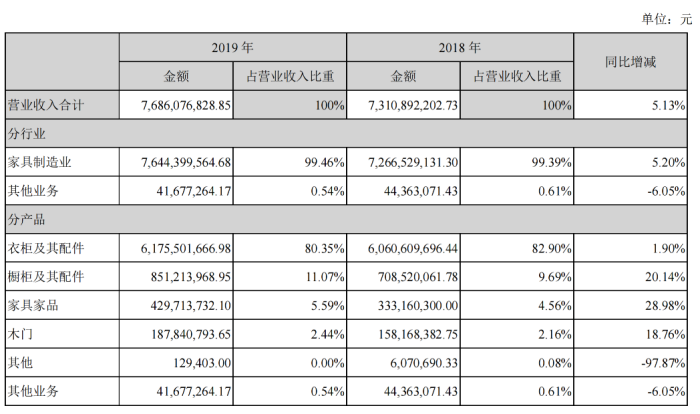

2019年報顯示,依靠“米蘭納”與“華鶴”雙品牌運作的木門業務,營收占比仍是個位數,僅占2.44%;巨資投入法國司米櫥柜5年后,該業務的營收占比僅為11.07%。而傳統的衣柜業務仍是公司主要收入來源,營收占比高達80.35%。

圖源:索菲亞2019年財報

面對多品類戰略的失效,2020年,索菲亞決定重新定位其品牌,回歸其核心業務——定制衣柜,專注于提升該領域的專業性和精細化,以奪回在這一市場領域的份額。

而歐派家居在衣柜領域的快速崛起則帶給了索菲亞更大的壓力。2020年,歐派家居衣柜及其配套產品實現營收68.03億元,反超索菲亞67.02億元的規模。

為了在市場競爭中尋找新的突破口,索菲亞在2021年底再次啟動了“大家居戰略”。索菲亞總裁王兵表示,索菲亞將迎來從柜類定制到整家定制的升級,并提出,整家定制戰略將是未來實現千億目標關鍵轉折期的強力增長引擎。

此后,索菲亞不斷加碼大家居戰略,2022年將品類拓展至9個。7月,推出了“索菲亞門窗”品牌,正式入局門窗賽道;10月,與陽臺品牌摩登森林達成合作,進軍陽臺行業;11月,宣布斥資3.43億元收購司米剩余49%股權,進一步加強其在櫥柜市場的布局。

從財務數據來看,索菲亞在2022年的投資活動產生的現金流為-8.81億元,而到了2023年上半年,這一數字已攀升至-8.24億元。投資性現金流持續為負,顯示了索菲亞在大家居戰略推進過程中,對于擴張性投資的迫切需求,同時也暗示了其對于資金的急迫需求。

衣柜仍為業績主力 戰略轉型未見起色

金牌廚柜和志邦家居成功地從櫥柜業務擴展到全屋定制,而歐派家居更是在2022年以121.39億元的衣柜營收領先了索菲亞近30億元。反觀索菲亞,盡管衣柜仍是其主要業績支柱,但增長速度明顯減緩;與此同時,嘗試的多品類擴張也并未如預期那樣成功。

2022年報顯示,衣柜及其配套產品收入91.77億元,櫥柜及其配件12.72億元,木門4.33億元。其中,作為業績絕對主力,衣柜收入同比增長10.98%,而櫥柜、木門業務收入均有不同程度的下降。

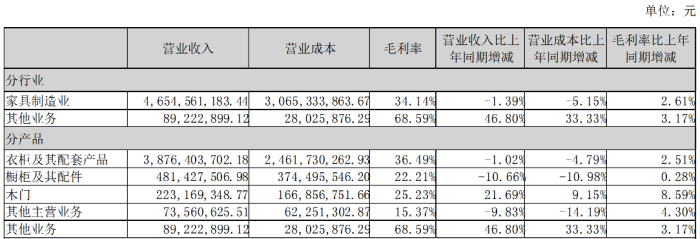

至于2023年上半年,衣柜和其配套產品的收入達到38.76億元,占總營收的81.72%,但同比減少了1.02%;櫥柜及其配件的收入為4.81億元,占總營收的10.15%,同比下降了10.66%;木門收入為2.23億元,占總營收的4.7%,同比增長了21.69%。

圖源:索菲亞2023年半年報

特別值得關注的是,櫥柜曾是索菲亞最為重要的一個擴張品類,然而引入司米品牌9年間,其營收占比始終在低位徘徊,且持續出現虧損。2022年,司米實現營業收入10.40億元,較2020年下降14%,凈利潤虧損5455萬元。2023年上半年,司米的營業收入進一步下滑至2.72億元,同比下降超過30%,且凈利潤虧損822萬元。

此外,華鶴品牌在2022年營收僅1.69億元,同比增長14.09%,但虧損443萬元;而到了2023年上半年,華鶴的營收進一步縮減至0.69 億元。

對照索菲亞提出的“多品牌、全品類、全渠道”戰略,以及其旨在全面擴大市場份額的“整家定制”目標,目前的實際表現與預期仍有較大的差距。

圖源:索菲亞2022年報

索菲亞曾在2022年報中提及,圍繞“大家居”戰略,對索菲亞、米蘭納、司米、華鶴品牌進行品類擴充升級。索菲亞品牌在整家定制 3.0 戰略的迭代下,開拓櫥柜、衛浴、門窗和墻地市場;米蘭納品牌下沉藍海市場,升級“新一代·5A 硬核整家”戰略;司米品牌全新定義“高端整家定制”;華鶴品牌以“東方美學,始于木作”為品牌核心,打造具有東方意境的門墻柜一體化模式高端整家定制。

這也意味著,索菲亞旗下四大品牌正跨越其傳統業務界限,構建一個涵蓋高、中、低市場層次的品牌矩陣,全面轉向全屋定制領域。

索菲亞、司米、華鶴、米蘭納進入全屋定制賽道,無疑有益于客單價提升。2023年上半年,司米品牌在已轉型整家策略的門店中,定制衣柜、櫥柜等整家產品的工廠端平均客單價達40737元。索菲亞表示,整家策略提升客單值的效果持續體現。

在未來的增長策略方面,索菲亞主要依賴于提高客單價和開拓新渠道。其中,四大品牌進入全屋定制市場,有望顯著提升客單價。與此同時,索菲亞還計劃與裝修公司合作,擴大合作規模,以及與第三方服務平臺如貝殼等合作引流。

整家定制已經成為主流趨勢,吸引了眾多家裝、家具及地板企業紛紛跨界涉獵。隨之而來的是行業的競爭日趨白熱化。然而,對于索菲亞來說,這既是挑戰也是機遇。此次定增之后,索菲亞將得到新的資金支持,在渠道和管理上持續優化,并進一步推動大家居戰略,這將令人拭目以待。

掃碼投訴

京公網安備11010502034432號

京公網安備11010502034432號